Q

服

务

号

信

服

务

号

供给测算说明:

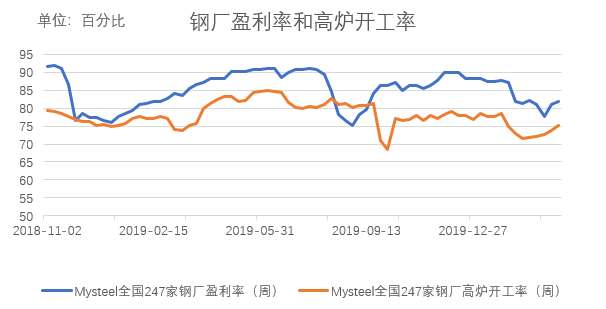

高炉部分测算:截止至3月27日,Mysteel全国247家钢厂盈利率(周)为81.78%,略低于去年同期86.64%的水准。考虑今年疫情对部分钢厂复工的不利影响,4.86%的差值属正常范围。根据钢厂盈利和高炉开工率的历史数据显示(图1),在钢厂盈利率没有大幅减少的情况下,钢厂高炉开工率基本保持稳定,且历年二季度开工率处全年高位,考虑国内疫情基本得到控制,在钢厂仍有一定盈利的前提下,钢厂高炉主动停产意愿较弱。我们预计今年二季度钢厂高炉开工率能够达到80%-85%,持平去年。即我们预估二季度高炉厂维持去年同期的螺纹钢轧机产量(表1)。

图1 钢厂盈利率与高炉开工率

|

2020年全国高炉生产情况(预估) |

|

|

月份 |

产量(单位:万吨) |

|

三月 |

1663 |

|

四月 |

1765 |

|

五月 |

1960 |

|

六月 |

1890 |

表1 2020年二季度全国高炉生产情况(预估)

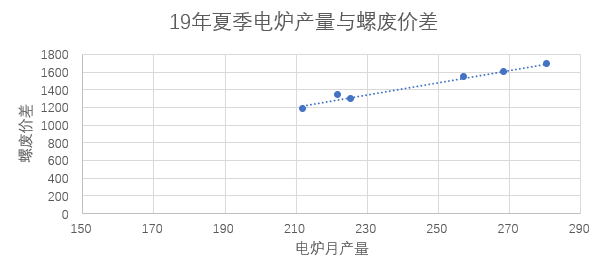

电炉:电炉厂的盈利水平影响电炉厂的开工意愿。电炉炼钢动态成本主要是废钢成本和电力成本,考虑夏季电费与冬季电费的在部分地区的差异,我们选取19年夏季的数据样本进行测算,假定今年二季度电炉厂的电费支出大致等同去年同期水平,以此测算电炉厂螺纹钢轧机产量的影响因素。结果显示电炉产量与螺废价差具有高相关性(图2)。模型结果验证了实际情况,因此本文使用螺废价差测算电炉供给水平。

图2 电炉产量与螺废价差

螺废价差体现电炉厂生产意愿,即产能利用率。同时,我们考虑今年新投产的电弧炉产能,据Mysteel电炉产能调研数据显示, 19年全年全国独立电弧炉产能为1.082亿吨,20年预计达1.17亿吨,产能增长8.13%。我们假定去年螺废价差对电炉厂投产意愿的影响在今年仍适用,同时产能增长8.13%。根据Mysteel近期最新的螺废价差1215元/吨(3月25日),二季度独立电弧炉厂的月产量为228.4万吨。供给测算总结见表2.

|

2020年全国总产量预估 (单位:万吨) |

||

|

月份 |

2019 |

2020 |

|

三月 |

1899 |

1536 |

|

四月 |

2022 |

1993 |

|

五月 |

2240 |

2188 |

|

六月 |

2159 |

2119 |

表2 2020年全国总产量预估

需求测算说明:

螺纹钢需求分为终端钢材消费和净出口。由于今年疫情的影响,国内基建及制造业在一季度基本停滞,随着国内疫情得到基本控制,复工逐步展开,加上国家相关利好政策的推出,刺激基建的专项债落地,螺纹钢的需求有望在二季度得到反弹。但我们仍要注意到国外疫情失控的风险,外围经济环境的不稳定。本文假设需求的变化同比去年在正负3%之间。净出口占比较小,考虑国外疫情的失控风险,我们预计二季度净出口降低20%。需求测算总结及去年同期对比见表3。

表3 二季度需求测算

库存情况:

库存数据来源于Mysteel全国主要城市及主要仓库调研,分为钢厂库存和社会库存。截止3月26日,全国厂库库存790万吨,社会库存1883万吨,总计库存2673万吨。去年二季度同期总库存见表4。

|

2019年二季度总库存(单位:万吨) |

|

|

月份 |

库存 |

|

三月 |

1604 |

|

四月 |

1275 |

|

五月 |

1107 |

|

六月 |

1139 |

表4 2019年二季度总库存

去库速度测算:

考虑到二季度的良好预期,以及潜在的外围疫情不确定性。本文假设三个需求情景,分别为同比去年二季度增长3%,同比去年二季度持平,同比去年二季度减少3%。模拟三个情景下螺废价差的变动如何影响去库速度。

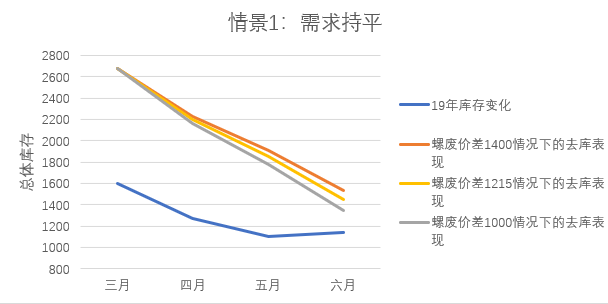

情景1:二季度需求与去年同期持平,目前螺废价差维持在1215元/吨左右,我们预留未来一个季度螺废价差上下变动200左右的波动空间,测算螺废价差为1400元/吨、1215元/吨、1000元/吨情况下的去库表现。模型模拟结果如下(图3):

图3 情景1的去库推演

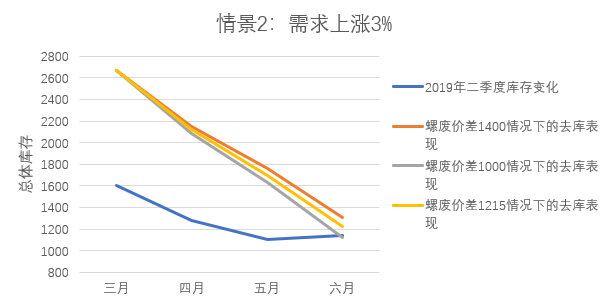

情景2:需求与去年同期相比增长3%,目前螺废价差维持在1215元/吨左右,我们预留未来一个季度螺废价差上下变动200左右的波动空间,测算螺废价差为1400元/吨、1215元/吨、1000元/吨情况下的去库表现。模型模拟结果如下(图4):

图4 情景2的去库推演

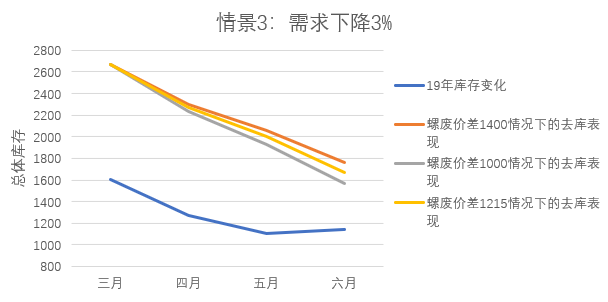

情景3:需求与去年同期相比下降3%,目前螺废价差维持在1215元/吨左右,我们预留未来一个季度螺废价差上下变动200左右的波动空间,测算螺废价差为1400元/吨、1215元/吨、1000元/吨情况下的去库表现。模型模拟结果如下(图5):

图5 情景3的去库推演

螺废价差说明:通过对螺废价差历史数据的回测分析,2016年以来总计发生29次200元/吨以上的波动,其中螺纹价格变动主导21次,占比72%,废钢价格变动主导4次,占比14%,螺纹价格和废钢价格联合主导4次,占比14%。另外,18年之后,废钢价格波动相对平缓 (图6)。因此,我们预计今年二季度螺废价差的变动大概率由螺纹价格变动主导。若以目前废钢指数2449为基准,上文使用的1000、1215、1400的螺纹价差大致对应螺纹指数为3449、3664、3849。综合上部分结论,螺纹价格的上涨将会加大二季度库存去化的压力,每一百元的价格上涨,预计会促使二季度末的库存余量增加45-50万吨,

图6 16年至今的螺废价差走势图

总结:在高炉保持盈利的前提下,高炉厂主动减产意愿较弱,所以电炉产量决定螺纹钢的边际供给。本文根据往年历史数据,测算不同螺废价差下电炉厂的投产意愿,同时考虑今年电炉产能的增长,估算今年二季度的电炉产量,进而测算出螺废价差在1000元/吨到1400元/吨情况下全国螺纹钢的总供给。之后结合三个需求的假设场景(需求增长3%,需求不变,需求减少3%),推演全国总库存的去化表现。

结论:

1. 全国螺纹钢总库存难以在6月前达到19年同期水平。

2. 若二季度需求能够达到3%左右的增长,总库存有望在6月底达到去年同期水平,若需求表现更好,持平去年库存水平的时间节点有望进一步提前。若需求持平去年,到6月底,全国总库存预计仍将高于去年同期水平300万吨以上。若需求降低,则库存在二季度将难以去化。

3. 需求是二季度库存去化速度的决定性因素,相比而言,价格上涨主导螺废差增加,从而带来的影响相对较小。综合而言,关注二季度去库的情况,我们的关注重点仍是需求,其次才是供应。

风险提示:

1. 螺纹钢价格跌破高炉成本线。

2. 铁矿、废钢等原料价格短期大幅波动